Kepastian Tarif PPN 12 Persen jadi sorotan! Bingung dengan aturan baru pajak ini? Jangan khawatir, karena aturan PPN 12 persen ini sebenarnya gak serumit yang dibayangkan. Dari dasar hukum hingga dampaknya ke kantong, kita bongkar tuntas semua detailnya di sini. Siap-siap kuasai seluk-beluk PPN 12 persen dan hadapi perubahan ekonomi dengan lebih percaya diri!

Artikel ini akan membahas secara detail regulasi PPN 12 persen, mekanisme perhitungannya, dampaknya terhadap ekonomi, serta kewajiban dan pengawasan pajak. Kita juga akan membandingkannya dengan penerapan PPN di negara lain, sehingga Anda bisa mendapatkan gambaran yang lebih komprehensif. Jadi, pastikan Anda membaca artikel ini sampai selesai!

Regulasi PPN 12 Persen: Kepastian Tarif PPN 12 Persen

Perubahan tarif Pajak Pertambahan Nilai (PPN) menjadi 12 persen di Indonesia merupakan langkah signifikan dalam sistem perpajakan nasional. Kepastian tarif ini memberikan landasan yang lebih kokoh bagi pelaku usaha dalam merencanakan keuangan dan aktivitas bisnis mereka. Namun, memahami seluk-beluk regulasi PPN 12 persen ini penting agar kita bisa memahaminya dengan baik.

Dasar Hukum Penerapan Tarif PPN 12 Persen

Penerapan tarif PPN 12 persen di Indonesia memiliki landasan hukum yang kuat, berasal dari Undang-Undang Nomor 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan (HPP). Undang-undang ini merupakan payung hukum utama yang mengatur berbagai aspek perpajakan di Indonesia, termasuk perubahan tarif PPN. Dengan UU HPP ini, pemerintah berupaya untuk menyederhanakan dan memperjelas aturan perpajakan, sekaligus meningkatkan penerimaan negara.

Perubahan Regulasi PPN 12 Persen yang Signifikan

Sejak diberlakukannya UU HPP, beberapa perubahan signifikan terjadi dalam regulasi PPN 12 persen. Salah satu yang paling menonjol adalah perluasan cakupan barang dan jasa yang dikenakan PPN. Selain itu, terdapat pula penyesuaian mekanisme pengenaan PPN untuk beberapa sektor usaha tertentu, misalnya, penyesuaian terkait penggunaan faktur pajak elektronik. Pemerintah secara berkala melakukan evaluasi dan revisi regulasi untuk memastikan efektivitas dan keadilan penerapan PPN 12 persen.

Sektor Ekonomi yang Terkena Dampak Penerapan PPN 12 Persen

Hampir seluruh sektor ekonomi di Indonesia merasakan dampak dari penerapan PPN 12 persen, meskipun besarnya dampak tersebut bervariasi. Sektor ritel, makanan dan minuman, pariwisata, dan jasa merupakan beberapa sektor yang paling terdampak secara langsung. Namun, dampak ini tidak selalu negatif. Di sisi lain, peningkatan penerimaan negara dari PPN dapat digunakan untuk membiayai pembangunan infrastruktur dan program-program kesejahteraan masyarakat.

Hal ini tentu akan berdampak positif bagi perekonomian secara makro.

Perbandingan Tarif PPN 12 Persen dengan Tarif Sebelumnya

| Periode | Tarif PPN | Keterangan | Dampak |

|---|---|---|---|

| Sebelum 1 April 2022 | 10% | Tarif PPN sebelum diberlakukannya UU HPP | Penerimaan negara relatif lebih rendah dibandingkan dengan penerapan PPN 12%. |

| 1 April 2022 – Sekarang | 11% (sebelumnya 10%) kemudian 12% | Tarif PPN setelah diberlakukannya UU HPP, terdapat kenaikan bertahap | Peningkatan penerimaan negara, dampak inflasi yang perlu diantisipasi, dan penyesuaian harga barang dan jasa di pasar. |

Pengecualian atau Pembebasan dari PPN 12 Persen

Meskipun sebagian besar barang dan jasa dikenakan PPN 12 persen, tetap ada beberapa pengecualian atau pembebasan. Barang dan jasa yang dikategorikan sebagai kebutuhan pokok masyarakat, seperti beras, gula, dan minyak goreng, umumnya mendapatkan pembebasan PPN. Selain itu, ada pula beberapa jenis barang dan jasa tertentu yang mendapatkan pembebasan PPN berdasarkan peraturan perundang-undangan yang berlaku.

Daftar lengkapnya dapat dilihat di situs resmi Direktorat Jenderal Pajak (DJP).

Mekanisme Perhitungan PPN 12 Persen

Nah, Sobat IDNtimes, setelah pemerintah resmi menetapkan tarif PPN 12 persen, pasti banyak yang penasaran, kan, gimana sih cara ngitungnya? Jangan khawatir, kali ini kita akan bahas tuntas mekanisme perhitungan PPN 12 persen, dari transaksi barang dan jasa sampai ke pengkreditan pajak masukan. Siap-siap catat rumusnya, ya!

Langkah-langkah Perhitungan PPN 12 Persen

Perhitungan PPN 12 persen sebenarnya nggak sesulit yang dibayangkan. Intinya, kamu tinggal mengalikan harga jual barang atau jasa dengan 12%, lalu hasilnya ditambahkan ke harga jual. Simpel, kan? Tapi, biar lebih jelas, kita uraikan langkah-langkahnya berikut ini.

Kepastian Tarif PPN 12 persen memang bikin adem, tapi ternyata ada hal lain yang bikin heboh di dunia investasi. OJK baru-baru ini ngasih kabar soal peningkatan investor aset kripto di Indonesia, lho! Ternyata, OJK Sebut Investor Aset Kripto Indonesia Meningkat Gegara Ini , dan ini cukup menarik untuk diulas lebih lanjut. Kembali ke PPN, kepastian tarif ini diharapkan bisa memberikan dampak positif bagi perekonomian, termasuk di sektor investasi yang sedang naik daun ini.

- Tentukan Harga Jual (HJ): Ini adalah harga barang atau jasa sebelum PPN.

- Hitung PPN: Kalikan Harga Jual dengan 12% (HJ x 12%).

- Hitung Total Harga: Jumlahkan Harga Jual dan PPN (HJ + PPN).

Contoh Perhitungan PPN 12 Persen Berbagai Skenario Transaksi

Biar lebih ngerti, kita coba beberapa contoh kasus, ya. Berikut ilustrasi perhitungan PPN 12 persen untuk berbagai skenario transaksi.

- Skenario 1: Harga Jual Rp 1.000.000

- Harga Jual (HJ): Rp 1.000.000

- PPN (12% x Rp 1.000.000): Rp 120.000

- Total Harga (HJ + PPN): Rp 1.120.000

- Skenario 2: Harga Jual Rp 10.000.000

- Harga Jual (HJ): Rp 10.000.000

- PPN (12% x Rp 10.000.000): Rp 1.200.000

- Total Harga (HJ + PPN): Rp 11.200.000

Mekanisme Pengkreditan Pajak Masukan

Nah, ini penting banget buat kamu yang menjalankan bisnis. Pajak masukan adalah PPN yang sudah kamu bayarkan saat membeli barang atau jasa untuk keperluan bisnis. Pajak masukan ini bisa kamu kreditkan dari PPN keluaran (PPN yang kamu pungut dari penjualan). Jadi, kamu nggak perlu membayar PPN penuh, tapi hanya selisih antara PPN keluaran dan PPN masukan.

Perhitungan PPN 12 Persen pada Faktur Pajak

Faktur pajak adalah bukti pungutan PPN. Di faktur pajak, akan tercantum secara rinci harga jual, PPN, dan total harga yang harus dibayarkan. Perhitungan PPN 12 persen pada faktur pajak mengikuti langkah-langkah yang sudah dijelaskan sebelumnya. Pastikan kamu selalu memeriksa faktur pajak dengan teliti untuk memastikan perhitungan PPN sudah benar.

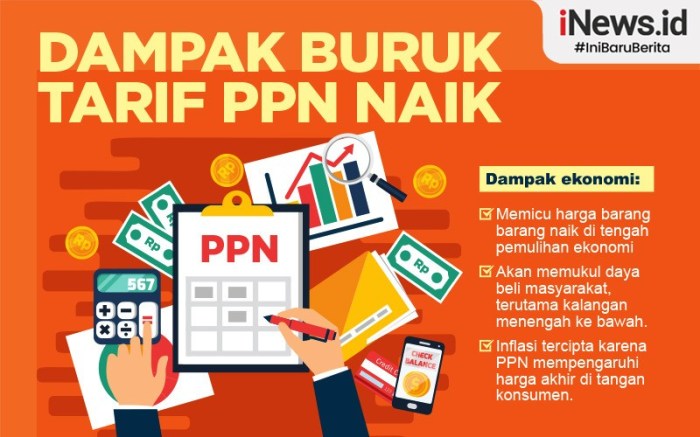

Dampak Penerapan PPN 12 Persen

Naiknya tarif PPN menjadi 12 persen tentu berdampak signifikan terhadap berbagai sektor perekonomian Indonesia. Dari daya beli masyarakat hingga pertumbuhan ekonomi secara keseluruhan, efeknya terasa cukup luas dan kompleks. Mari kita telusuri lebih dalam dampak-dampak tersebut, baik yang positif maupun negatif.

Dampak terhadap Daya Beli Masyarakat

Kenaikan PPN secara langsung akan meningkatkan harga barang dan jasa. Hal ini berpotensi menekan daya beli masyarakat, terutama bagi kelompok masyarakat berpenghasilan rendah yang memiliki proporsi pengeluaran lebih besar untuk kebutuhan pokok. Mereka mungkin harus mengurangi konsumsi atau mengalihkan anggaran ke barang-barang yang lebih murah, berdampak pada penurunan kualitas hidup. Di sisi lain, kelompok masyarakat berpenghasilan tinggi mungkin akan merasakan dampak yang lebih kecil karena proporsi pengeluaran untuk barang-barang kena PPN relatif lebih rendah.

Dampak terhadap Inflasi

Penerapan PPN 12 persen berpotensi mendorong inflasi. Kenaikan harga barang dan jasa akibat PPN akan memengaruhi indeks harga konsumen (IHK). Besarnya dampak inflasi bergantung pada elastisitas permintaan barang dan jasa yang dikenai PPN, serta kemampuan pemerintah dalam mengendalikan faktor-faktor lain yang memengaruhi inflasi, seperti kurs rupiah dan harga bahan bakar minyak.

Dampak terhadap Pertumbuhan Ekonomi

Dampak PPN 12 persen terhadap pertumbuhan ekonomi bersifat ganda. Di satu sisi, peningkatan penerimaan negara dari PPN dapat digunakan untuk membiayai pembangunan infrastruktur dan program-program pemerintah yang mendorong pertumbuhan ekonomi. Di sisi lain, penurunan daya beli dan potensi penurunan investasi akibat kenaikan harga dapat menghambat pertumbuhan ekonomi. Efek bersihnya akan bergantung pada seberapa besar dampak positif dan negatif tersebut.

Pendapat Para Ahli Mengenai Dampak Penerapan PPN 12 Persen, Kepastian Tarif PPN 12 Persen

“Kenaikan PPN perlu diimbangi dengan kebijakan yang tepat sasaran untuk melindungi daya beli masyarakat, terutama kelompok rentan. Pemerintah harus memastikan program bantuan sosial efektif dan tepat sasaran.”Prof. Dr. Budi Santoso, Ekonom Universitas Indonesia (Contoh pendapat ahli, perlu diganti dengan pendapat ahli sesungguhnya).

Dampak Positif dan Negatif terhadap UMKM

UMKM merupakan tulang punggung perekonomian Indonesia. Penerapan PPN 12 persen memiliki dampak yang kompleks bagi mereka. Berikut skenario dampak positif dan negatifnya:

- Dampak Positif: Peningkatan pendapatan negara dapat digunakan untuk memberikan dukungan dan insentif bagi UMKM, misalnya melalui program pelatihan, akses permodalan, dan pemasaran. Ini bisa membantu UMKM meningkatkan daya saing dan produktivitas.

- Dampak Negatif: Kenaikan harga bahan baku dan operasional dapat menekan profitabilitas UMKM. Beberapa UMKM mungkin kesulitan bersaing dengan bisnis yang lebih besar dan terpaksa mengurangi produksi atau bahkan gulung tikar. Hal ini dapat meningkatkan angka pengangguran dan memperlambat pertumbuhan ekonomi.

Kepatuhan dan Pengawasan PPN 12 Persen

Nah, setelah kita ngobrolin soal kepastian tarif PPN 12 persen, sekarang saatnya bahas hal yang nggak kalah penting: kepatuhan dan pengawasannya. Bayangin aja, kalau semua orang seenaknya sendiri dalam bayar pajak, negara bisa kolaps, kan? Makanya, pemerintah punya strategi jitu buat memastikan semua berjalan lancar dan sesuai aturan.

Kewajiban Wajib Pajak dalam Melaporkan dan Membayar PPN 12 Persen

Sebagai wajib pajak, kamu punya kewajiban hukum untuk melaporkan dan membayar PPN 12 persen tepat waktu. Nggak cuma tepat waktu, laporan juga harus akurat dan lengkap. Jangan sampai ada data yang disembunyiin atau manipulasi angka, ya! Karena itu bisa berujung pada masalah hukum yang cukup serius. Bayar pajak itu ibarat menjalankan kewajiban warga negara yang baik, lho!

Sanksi bagi Wajib Pajak yang Tidak Patuh terhadap Peraturan PPN 12 Persen

Buat kamu yang suka bandel dan nggak patuh, siap-siap aja kena sanksi. Sanksinya beragam, mulai dari denda, bunga, hingga pidana penjara. Besarannya pun bisa bikin dompet kamu menangis. Jadi, lebih baik patuh aja dari awal, daripada harus menanggung kerugian yang lebih besar di kemudian hari. Ingat, kepatuhan pajak itu investasi masa depan!

Cara Melaporkan PPN 12 Persen Secara Online

Zaman sekarang, lapor pajak udah gampang banget, kok! Kamu bisa lapor secara online melalui website resmi Direktorat Jenderal Pajak (DJP). Prosesnya simpel dan praktis, nggak perlu antri panjang di kantor pajak. Kamu tinggal ikuti panduan yang ada, dan semua akan berjalan lancar. Ada beberapa langkah mudah yang perlu kamu ikuti, mulai dari login, mengisi formulir, hingga submit laporan.

Pastikan koneksi internetmu stabil ya, biar prosesnya nggak terganggu.

- Daftar dan login ke akun DJP Online.

- Pilih menu pelaporan PPN.

- Isi formulir pelaporan dengan data yang akurat dan lengkap.

- Unggah bukti-bukti pendukung jika diperlukan.

- Kirim laporan dan simpan bukti penerimaan.

Langkah-langkah Pengawasan yang Dilakukan Pemerintah terhadap Kepatuhan PPN 12 Persen

Pemerintah nggak tinggal diam aja, lho! Mereka punya tim khusus yang mengawasi kepatuhan wajib pajak dalam membayar PPN 12 persen. Pengawasan dilakukan dengan berbagai cara, mulai dari pemeriksaan secara berkala, hingga pemantauan transaksi secara elektronik. Tujuannya jelas: memastikan semua wajib pajak taat aturan dan membayar pajak sesuai kewajibannya.

- Pemeriksaan berkala terhadap laporan pajak.

- Pemantauan transaksi elektronik melalui sistem pertukaran data.

- Penyelidikan atas laporan kecurangan pajak.

- Kerjasama dengan pihak lain untuk mendapatkan informasi terkait kepatuhan pajak.

Proses Audit Pajak Terkait PPN 12 Persen

Proses audit pajak itu ibarat pemeriksaan kesehatan untuk keuangan perusahaan atau individu. Tahapannya dimulai dari pemeriksaan dokumen, wawancara dengan wajib pajak, hingga analisis data keuangan. Jika ditemukan ketidaksesuaian atau indikasi kecurangan, maka akan ada konsekuensi hukum yang harus dihadapi. Jadi, pastikan semua laporan dan data keuangan kamu akurat dan terdokumentasi dengan baik.

- Tahap Persiapan: Pemeriksaan dokumen dan data awal.

- Tahap Pemeriksaan Lapangan: Wawancara dengan wajib pajak dan pengumpulan bukti tambahan.

- Tahap Analisis Data: Analisis data keuangan dan perhitungan pajak yang terutang.

- Tahap Pembuatan Laporan: Penyusunan laporan hasil pemeriksaan dan rekomendasi.

- Tahap Penyelesaian: Pemberitahuan hasil pemeriksaan dan proses banding (jika diperlukan).

Bayangkan skenario audit: Petugas pajak memeriksa laporan penjualan, membandingkannya dengan data pembelian, dan mencocokkannya dengan bukti-bukti transaksi. Jika ditemukan perbedaan signifikan atau transaksi mencurigakan, maka akan dilakukan penyelidikan lebih lanjut. Implikasinya bisa berupa teguran, penyesuaian pajak, denda, hingga tuntutan hukum jika ditemukan indikasi penggelapan pajak.

Perbandingan Penerapan PPN di Indonesia dengan Negara Lain

Naiknya tarif PPN menjadi 12% di Indonesia tentu memicu pertanyaan: bagaimana perbandingannya dengan negara lain, khususnya di ASEAN dan negara-negara maju? Apakah Indonesia sudah menerapkan kebijakan yang optimal? Untuk menjawabnya, mari kita telusuri lebih dalam penerapan PPN di beberapa negara dan mengidentifikasi praktik terbaik yang bisa diadopsi.

Tarif PPN di Negara ASEAN

Perbandingan tarif PPN di negara-negara ASEAN menunjukkan variasi yang cukup signifikan. Beberapa negara menerapkan tarif yang lebih tinggi, sementara yang lain lebih rendah. Perbedaan ini dipengaruhi oleh berbagai faktor, termasuk tingkat pendapatan per kapita, struktur ekonomi, dan kebijakan fiskal masing-masing negara. Melihat data ini, kita bisa menganalisis posisi Indonesia di tengah-tengah negara ASEAN lainnya.

| Negara | Tarif PPN (%) | Keterangan Kebijakan |

|---|---|---|

| Indonesia | 12 | Penerapan tarif tunggal, dengan beberapa barang dan jasa dikecualikan. |

| Singapura | 7 | Tarif rendah, dengan sistem perpajakan yang efisien dan transparan. |

| Malaysia | 6 | Tarif rendah, dengan beberapa barang dan jasa dikenakan tarif berbeda. |

| Thailand | 7 | Tarif rendah, dengan sistem perpajakan yang terintegrasi dengan sistem pajak lainnya. |

| Vietnam | 10 | Tarif sedang, dengan beberapa barang dan jasa dikecualikan. |

Perbandingan dengan Negara Maju

Dibandingkan dengan negara-negara maju, sistem perpajakan PPN di Indonesia masih memiliki ruang untuk perbaikan. Negara-negara maju umumnya memiliki sistem perpajakan yang lebih kompleks dan terintegrasi, dengan berbagai mekanisme untuk mencegah penghindaran pajak dan meningkatkan kepatuhan wajib pajak. Efisiensi administrasi dan teknologi juga menjadi kunci keberhasilan penerapan PPN di negara-negara tersebut.

Praktik Terbaik Penerapan PPN di Negara Lain

- Pemanfaatan Teknologi: Negara-negara maju banyak menggunakan sistem elektronik untuk administrasi PPN, seperti e-invoicing dan e-filing, yang meningkatkan efisiensi dan transparansi.

- Sistem Perpajakan Terintegrasi: Integrasi sistem PPN dengan sistem pajak lainnya, seperti pajak penghasilan, dapat meminimalkan duplikasi dan meningkatkan efisiensi pengumpulan pajak.

- Penegakan Hukum yang Tegas: Penerapan sanksi yang tegas terhadap pelanggaran pajak sangat penting untuk meningkatkan kepatuhan wajib pajak.

- Sosialisasi dan Edukasi: Sosialisasi dan edukasi yang efektif kepada wajib pajak mengenai peraturan PPN sangat penting untuk meningkatkan pemahaman dan kepatuhan.

Studi Perbandingan Penerapan PPN

Sistem PPN di negara-negara maju umumnya lebih kompleks dan terintegrasi, dengan tingkat kepatuhan wajib pajak yang lebih tinggi. Penerapan teknologi dan penegakan hukum yang efektif menjadi kunci keberhasilan mereka. Indonesia dapat belajar dari praktik terbaik ini untuk meningkatkan efisiensi dan efektivitas penerapan PPN.

Penerapan PPN 12 persen memang membawa perubahan signifikan dalam sistem perpajakan Indonesia. Meskipun ada kekhawatiran akan dampaknya terhadap daya beli dan UMKM, pemahaman yang komprehensif tentang regulasi, mekanisme perhitungan, dan pengawasan pajak menjadi kunci agar kita dapat beradaptasi dan meminimalisir dampak negatifnya. Dengan informasi yang tepat, kita semua bisa menghadapi perubahan ini dengan lebih siap dan bijak. Jadi, tetap update dan pahami aturan mainnya ya!